Обзор рынка строительных материалов

«Качественного производителя стройматериалов в России найти сложно. Есть в стране свои заводы у иностранных компаний, но цены на производимые материалы у них такие же, как на зарубежные аналоги, а качество, на наш взгляд, ниже». Кароль Олькуцки, Директор представительства ООО «ТРАСКО-ИНВЕСТ» в РФ.

Материалы, которые используются при строительстве и отделке зданий, можно условно разделить на три типа:

- строительные материалы (цемент, кирпич, теплоизоляционные материалы и т.п.);

- отделочные материалы (штукатурные смеси, напольные покрытия, разные виды плиток и т.п.);

- лакокрасочные материалы.

Характерной особенностью российского рынка строительных материалов многие эксперты считают ярко выраженную сезонность: спрос увеличивается весной-летом и снижается в период осень-зима. Для отелочных и лакокрасочных материалов также характерна такая специфика, однако она проявляется в менее выраженной форме. Такую особенность эксперты связывают со стремлением потребителей завершить строительство и ремонт до наступления морозов, так как стоимость строительства в это время в связи с погодными условиями увеличивается в разы. Основными потребителями строительных и отделочных материалов являются крупные строительные компании – на их долю приходится более 60% потребления, на долю же частных потребителей и строительно-ремонтных бригад приходится около 30%-40%. При этом более 80% потребления строительных материалов приходится на долю жилищного строительства.

В 2006-2007 гг. в РФ наблюдался наибольший рост объемов производства строительных и отделочных материалов в условиях повышения объемов жилищного строительства и роста цен на недвижимость. По данным Министерства регионального развития РФ, ежегодный прирост по основным видам продукции в натуральном выражении составлял от 7% до 20%. Но с началом финансового кризиса, как и во многих других отраслях, произошел резкий спад объемов производства. В первой половине 2010 г. в условиях улучшения общей экономической ситуации рынок строительных материалов стабилизировался и даже появился небольшой рост – около 1% по некоторым направлениям продукции. Какая ситуация сейчас – вопрос спорный: многие эксперты считают, что дно кризиса пройдено и начавшийся рост объемов строительства продолжится, а за этим последует и рост рынка строительных материалов. Другие полагают, что начавшийся рост – явление временное, всплеск вызван тем, что потребители активно вкладывают свои сбережения в покупку жилья.

Остановимся подробнее на основных видах материалов.

Строительные материалы

Особенностью сегмента строительных материалов (цемент, бетон, кирпич) является низкая доля импорта и высокий спрос на продукцию российских производителей. Это связано с тем, что в ходе строительства требуются колоссальные объемы данного типа продукции, в связи с чем дальние перевозки являются затруднительными и влекут за собой серьезные накладные расходы. Получается, что перевозки на расстояние более 450 км являются нерентабельными, поэтому основные производители предпочитают организовывать свое производство в наиболее населенных регионах с высокой строительной активностью.

Существенное влияние на уровень производства строительных материалов в России оказывает высокая степень износа основных фондов. В среднем по отрасли износ оборудования составляет от 30 до 50%. Перевооружение идет медленным темпами. На некоторых предприятиях оборудование находится в эксплуатации более 20 лет. В результате использования устаревшего оборудования, производимая на нем продукция имеет себестоимость выше, чем у импортных аналогов.

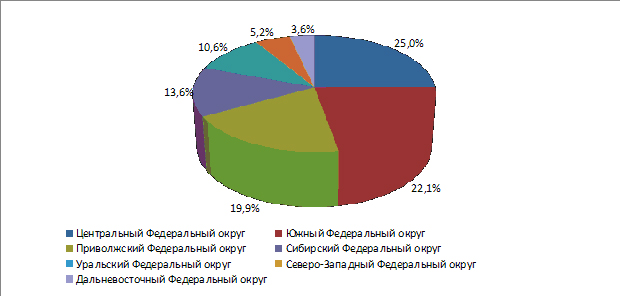

Лидерами по производству цемента являются Центральный, Южный, Приволжский Федеральные округа (см. рис. 1). Основные производители цемента – 50 крупных и средних предприятий. Часть из них принадлежит крупным российским холдингам «Евроцемент», «Сибцемент», часть – зарубежным холдингам «Холсим», «Лафарж», «Гейдельберг», но большинство являются самостоятельными единицами. Это, как правило, небольшие предприятия. Исключение составляют «Новоросцемент» и «Мордовцемент».

Рис. 1. Структура рынка производства цемента в Российской Федерации, %

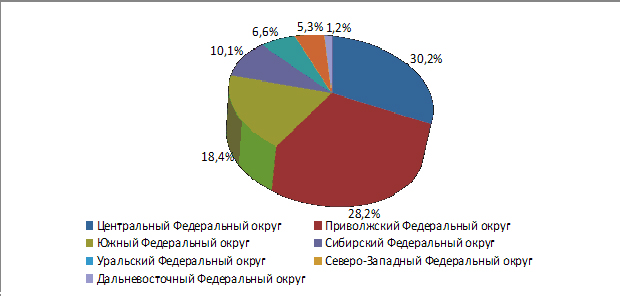

Основные производственные мощности кирпича (как красного, так и силикатного) сосредоточены в Центральном и Приволжском Федеральных округах (см. рис. 2). Значительная часть выпуска этого материала приходится на предприятия активно застраиваемого Южного Федерального Округа. Крупнейшими производителями кирпича в стране являются: Воронежский комбинат строительных материалов, завод в Колпино «Победа ЛСР», Казанский завод силикатных стеновых материалов, Липецкий комбинат силикатных изделий, ООО «Инвест-Силикат-Стройсервис», Ковровский завод силикатного кирпича, Тверской комбинат строительных материалов №2, Ревдинский кирпичный завод, Чапаевский силикатный завод, Борский силикатный завод.

Рис. 2. Структура рынка производства кирпича в Российской Федерации, %

Российский рынок теплоизоляционных материалов в условиях роста цен на отопление активно развивается. Тем не менее основными производителями пока остаются иностранные компании, которые имеют в России свои заводы. По результатам 2009 г., крупнейшими производителями теплоизоляционных материалов являются: «УРСА Евразия», входящая в испанский концерн URALITA GROUP, «ROCKWOOL СНГ» – российское подразделение датского концерна ROCKWOOL, KNAUF Insulation – международная промышленная группа по производству строительных материалов, а также компания «Сен-Гобен Строительная Продукция», входящая во французский концерн Saint-Gobain. Среди наиболее крупных отечественных производителей утеплителей – холдинги «ТехноНИКОЛЬ», «Термостепс», группа компаний «Пеноплэкс», а также «Завод «Минплита».

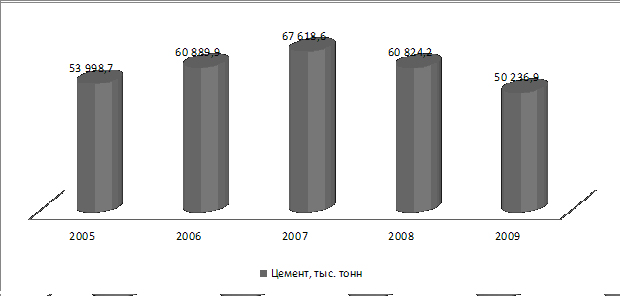

С началом кризиса произошел обвал рынка строительства жилья, что повлекло существенное падение объемов производства строительных материалов (см. рис. 3). При этом падение объемов производства цемента началось практически сразу, а кирпича и теплоизоляционных материалов – только к 2009 г. (см. рис. 4). Это связано с тем, что производители сразу осознали, что новые проекты по строительству вряд ли будут запущены в условиях кризиса, а уже начавшиеся проекты могут быть завершены.

Рис. 3. Производство цемента в натуральном выражении по организациям, не относящимся к субъектам малого предпринимательства

Рис.4. Производство кирпича в натуральном выражении по организациям, не относящимся к субъектам малого предпринимательства

В первом полугодии 2010 г. произошло резкое падение производства кирпича (практически на 40%). Можно сделать вывод, что наращивание объемов производства в 2008 г., уже после начала кризиса, было ошибкой. Также можно говорить о тенденции к снижению доли кирпичного домостроения, по сравнению с панельным и монолитным, которые являются более дешевыми видами строительства.

По состоянию на 1 октября 2010 г. цены на основные строительные материалы отечественного производства снизились на 1,33%, по сравнению с декабрем 2009 г. Общее снижение цен с сентября 2008 г. по октябрь 2010 г. составило 16,75%.

Отделочные и лакокрасочные материалы

С каждым годом разнообразие материалов, используемых для отделки помещения, увеличивается: появляются разнообразные виды штукатурок, напольных покрытий и облицовочных материалов, красок, эмалей, лаков. Так как потребители нуждаются в основном в небольших объемах такого рода продукции, то большим спросом пользуются материалы западных производителей. Многие западные компании строят свои заводы в России, но при этом потребители отмечают, что качество такой продукции уступает произведенной за границей, при этом цена остается высокой. Поэтому крупные компании, закупающие большой объем отделочных материалов, предпочитают сотрудничать непосредственно с заводами на Западе.

Одним из основных видов отделочных материалов являются сухие строительные смеси, которые объединяют различные виды штукатурки, расшивочные, шпаклевочные и затирочные смеси, разнообразные клеевые смеси, огнеупорную смесь для кладки печей и каминов и многое другое. При этом основной объем российского потребления приходится на клеевые смеси – около 35%. За ними по популярности среди потребителей следуют штукатурные и шпаклевочные смеси.

Годы кризиса оказали положительное влияние на отечественных производителей сухих строительных смесей: материалы используются при завершении строительства, поэтому многие компании предпочли закончить работы, чтобы не «замораживать» свои объекты, а материалы, произведенные на российских заводах, дешевле многих зарубежных аналогов. В 2009 г. падение производства российских строительных смесей, по данным «Агентства строительной информации», составило всего 10%, в то время как доля импорта сократилась почти вдвое (до 400 тыс. тонн).

В настоящее время в производстве строительных смесей активно используются модифицирующие добавки, с помощью которых можно существенно изменить свойства продукции. В состав некоторых смесей входит более десятка подобных добавок.

Лидерами среди производителей сухих строительных смесей в России являются группа компаний Knauf, группа компаний Unis, ООО «Старатели», компания MC Bauchemie Russia, концерн «Сен-Гобен Строительная Продукция Рус. Подразделение Weber-Vetonit», ООО «Волма», ООО «Хенкель-Баутехник», ЗАО «ЕК Кемикал», «Bergauf», «Крепс», «Гипсополимер».

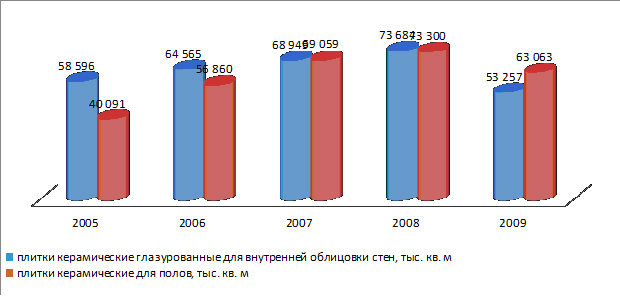

Строительный бум докризисных лет способствовал росту производства керамических плиток, как и других видов материалов. С началом кризиса объемы российского производства керамической плитки снизились не столь значительно по сравнению с объемами производства других видов строительных материалов (см. рис. 5). При этом, если снижение объемов производства плитки в России составило 20%, то снижение доли импорта продукции составило более 40%. Это связано с низкой стоимостью плитки отечественного производства по сравнению с западными аналогами. В то же время многие потребители отмечают очень низкое качество плитки отечественного производства. По словам Кароля Олькуцки, Директора представительства ООО «ТРАСКО-ИНВЕСТ» в РФ, срок службы напольной плитки отечественного производства составляет не более полугода.

Рис. 5. Производство плитки керамической в натуральном выражении по организациям, не относящимся к субъектам малого предпринимательства

Лидерами по производству керамической плитки на российском рынке (совокупная доля составляет 48%) являются ОАО «Стройфорфор», российско-итальянская группа Kerama Marazzi и компания «Керамир». Основную долю импортной продукции составляет керамическая плитка испанского производства. Наиболее известные марки Aparici, Porcelanosa, Tau, Karaben, Vives и др. Значительную долю в импорте составляет плитка китайского производства. Причем за последние годы объемы поставок из Китая увеличились в несколько раз. Основными потребителями керамической плитки и керамогранита из Китая являются жители Дальнего Востока, Сибири и Урала.

Помимо керамической плитки и керамогранита, в качестве напольных покрытий используются ламинат, линолеум, паркет, массивная доска, пробковые полы. Существенную долю в общем объеме продаж напольных покрытий имеет линолеум (около 60%). До начала кризиса наблюдалось усиление сегментов ламината и керамогранита, при этом традиционная керамическая плитка не теряла позиций благодаря своим исключительным эксплуатационным свойствам. Продажи паркета в 2007-2008 гг. тоже росли, однако в общем объеме напольных покрытий его относительная доля сокращалась. Рос спрос на массивную доску и пробковые полы.

В кризисные годы наиболее объемные сегменты – линолеум, ламинат и керамическая плитка – показали примерно одинаковые темпы снижения. Паркетная продукция сохранила спрос, возможно, благодаря тому, что она менее востребована в коммерческом строительстве.

В производстве линолеума и паркетной доски в России основную долю занимают отечественные компании, в производстве ламината – иностранные (доля отечественных предприятий составляет около 35% рынка). На отечественном рынке выделяется тройка основных производителей линолеума – ЗАО «Таркетт», ООО «Комитекс Лин» и ООО «Стройпластмасс-СП». До кризиса компания ЗАО «Таркетт» занимала 80% рынка, но в начале 2009 г. произошел серьезный спад выпуска и отгрузки, и несмотря на то, что к середине 2009 г. компания вернулась к докризисным показателям, доля рынка уменьшилась. В свою очередь ООО «Стройпластмасс-СП» и ООО «Комитекс Лиин» увеличили свою долю на рынке до 10% и 20% соответственно.

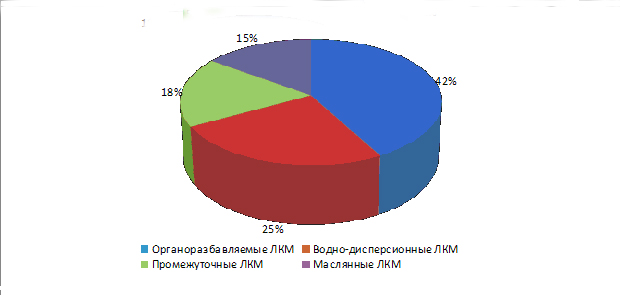

На российском рынке лакокрасочных материалов в основном присутствуют органоразбавляемые ЛКМ (краски, лаки, грунтовки), водно-дисперсионные ЛКМ, промежуточные ЛКМ (олифы, растворители, смывки) и масляные краски (см. рис. 6).

Рис. 6. Структура рынка лакокрасочных материалов в России, %

Наибольшим спросом пользуются лакокрасочные материалы, произведенные в России (примерно 80% рынка), доля импортной продукции составляет около 20%. При этом среди органоразбавляемых красок в основном потребители предпочитают продукцию иностранного производства.

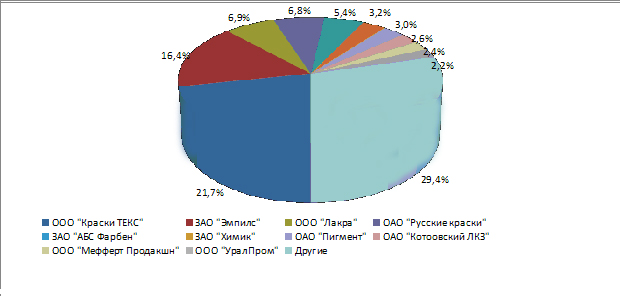

Основными производителями лакокрасочных материалов являются 10 предприятий, совокупная доля рынка которых составляет более 70% (см. рис. 7).

Рис.7. Основные производители лакокрасочных материалов в РФ

Взгляд потребителя

Кароль Олькуцки, Директор представительства ООО «ТРАСКО-ИНВЕСТ» в России

«Используемые строительными компаниями материалы можно условно разделить на две группы: те, которые компания применяет при непосредственном выполнении своих работ, и те, которые используют субподрядные организации. На данный момент практически все строительные компании, работающие на генподряде, приглашают субподрядчиков со своими материалами, чтобы потом не возникло проблем с их количеством, качеством, рекламациями. Ведь если что-то пойдет не так, не всегда очевидно, что является причиной низкого качества: то ли работа выполнена плохо, то ли материал был некачественный.

Стройматериалы, которыми мы пользуемся, – это железобетон, металлоконструкции, теплоизоляционные материалы и цемент, в меньшем объеме – лакокрасочные и отделочные материалы. Качественного производителя стройматериалов в России найти сложно. Среди наших поставщиков есть как российские, так и зарубежные производители. Перечень отечественных производителей, с которыми мы работаем, достаточно узок: это, в первую очередь, поставщики цемента, бетона, грунтовки, растворителей. С зарубежными компаниями мы работаем в основном через дилеров, много продукции закупаем у зарубежных компаний, которые имеют свои заводы в России. Так, например, среди производителей минеральной ваты (теплоизоляционный материал – прим. автора) стоит отметить нашего основного поставщика ROCKWOOL. Компания имеет четыре завода в России, два из которых располагаются в Центральном Федеральном округе. Но последние две или три партии материалов нам компания поставляла со своих заводов в Чехии и Германии. Видимо, основное производство они перевели за границу. Особенность материалов, произведенных на иностранных заводах в России, заключается в том, что цена на эту продукцию такая же, как и у зарубежных аналогов, но на наш взгляд, она должны быть ниже. С дилерами тоже возникают проблемы: они накручивают на цену производителей в основном 30%, так что зачастую выгоднее самим везти материал из-за границы, даже несмотря на таможенные пошлины.

При выборе поставщиков строительных материалов мы часто сталкиваемся с проблемой, когда поставщик соглашается на определенные условия, а потом с ними не справляется. А для строительных организаций очень важны сроки: если поставщик материалов не укладывается в них, мы несем большие финансовые потери. Если речь идет о металлоконструкциях, на производство которых требуется один-два месяца, то задержка сроков может получиться колоссальной, особенно если строительство объекта составляет всего полгода. Поставщиков мы не всегда выбираем среди «проверенных» компаний, зачастую ищем новых. В условиях острой необходимости приходится даже оперативно находить новых поставщиков через Интернет. При выборе их обычно устраиваются неофициальные мини-тендеры, назовем это отбором. Каждый поставщик должен получить у нас «квалификацию»: прежде, чем начать тесно сотрудничать с компанией, мы обращаем внимание на условия поставки, посещаем производство, оцениваем оборудование и производственные процессы, закупаем «тестовую» партию, чтобы проверить качество. Надо отметить, что качество оборудования является очень важным фактором, и, к сожалению, до сих пор иностранное оборудование остается более точным и производительным по сравнению с российским. Например, напольная плитка, изготовленная на отечественном оборудовании, «живет» не дольше полугода, а потом портится, трескается или расходится. По итогам мини-тендера нашу «квалификацию» обычно проходят 2-3 компании, из них мы выбираем одну, в зависимости от условий поставки, бывают ситуации, когда частично закупаем продукцию у одной, частично – у другой.

Среди производителей, безусловно, есть лидеры: минеральная вата – ROCKWOOL, бетон – ЗАО «Евробетон». Плитку мы покупаем только импортную, двери поставляем из Польши, металлические двери – из Эстонии, краску – из Финляндии.

Для всех строительных материалов характерна сезонность цен. Мы зачастую можем спрогнозировать рост стоимости, но «про запас» ничего не покупаем. Связано это и с отсутствием возможности содержать большие склады, и с неуверенностью в том, какие проекты будут осуществляться нами в будущем. С началом кризиса цены на некоторые строительные материалы упали практически мгновенно, гораздо быстрее, чем цены на недвижимость. В частности, на 40% упала стоимость минеральной ваты ROCKWOOL. Сейчас все вернулось на свои места, цены почти достигли докризисно уровня.

Среди российских компаний, с которыми мы сотрудничаем, уже нет ценовой гонки или ценового обмана, которые были характерны для отечественного бизнеса десять лет назад. Цена почти всегда согласуется с условиями поставки и уровнем качества. В основном, ценность долгосрочного сотрудничества с поставщиком заключается в качестве и легкости обслуживания. Были случаи, когда нас выручали постоянные поставщики: меняли оперативно один товар на другой в изменившихся условиях (например, в случае снижения финансирования проекта и перехода на более дешевые материалы при уменьшении закупаемого объема). При этом на большие скидки при долгосрочном сотрудничестве не всегда можно рассчитывать. Многие дилеры имеют ограничения по цене от поставщиков, хотя в некоторых случаях ради нас дилеры договаривались с западными производителями о снижении стоимости. Также у цен на стройматериалы есть одна особенность (как с продажей автомобилей): в реальности стоимость продукции выше, чем в общедоступных прайс-листах. Публикуя цену «от», производители таким образом пытаются привлечь клиентов, в то врем как реальная стоимость продукта может быть в несколько раз выше.

Наиболее актуальная проблема, с которой приходится сталкиваться после кризиса, – отсутствие у поставщиков товара на складах. Часто после заказа материала приходится длительное время ждать поставки, а это очень неудобно в условиях ограниченных сроков. Так происходит, скорее всего, потому что в кризис производители снизили свои мощности, и сейчас, когда спрос вырос (и рост цен на стройматериалы это подтверждает), необходимого количества товара пока нет. Причем эта проблема характерна не только для российских производителей, но и для западных. В этом плане сейчас работать гораздо сложнее, чем три года назад. Тогда строительство было бурное, но проблем с поставщиками материалов не возникало. Объемы строительства в России сильно снизились к первому полугодию 2010 г., но сейчас они снова растут. Мы ожидаем их дальнейшего роста в 2011 г. и увеличения числа наших клиентов, поэтому надеемся, что производители строительных материалов позаботятся об этом, и их склады не будут пустовать».

Стратегия развития рынка

В первом полугодии 2010 г. появляются признаки, свидетельствующие о постепенном восстановлении рынка жилой недвижимости. Самый главный признак – это рост цен. Особенно заметным этот рост стал в регионах с большим экономическим потенциалом, а также там, где объемы строительства во время кризиса были невысокими. Динамика выпуска основных строительных материалов, в сравнении с динамикой строительства, отстает. Несмотря на то, что объем вводимого в эксплуатацию жилья растет, производство строительных материалов только начинает восстанавливаться. Основной причиной низкой скорости восстановления эксперты считают высокую степень износа основных фондов, а также отсутствие целевого финансирования со стороны государства.

Минрегионразвития разработало «Стратегию развития промышленности стройматериалов до 2020 г.», согласно которой планируется инвестировать средства в модернизацию уже существующих производственных мощностей, выделение участков для строительства новых предприятий и ввод новых мощностей. Для реализации программы потребуется более 1,588 трлн. руб., или около 150 млрд. руб. ежегодно, что в три раза больше текущих объемов инвестиций в отрасль. При этом профинансировать программу должны сами производители, по мнению чиновников, 60% должны составлять собственные средства компаний, 40% – заемные. Производители же уверяют, что такие средства они выделить не смогут. Единственное реальное планируемое улучшение в отрасли – создание специальных кластеров, где могут разместиться предприятия, выпускающие современное оборудование для отрасли производства строительных материалов, а также снижение таможенных пошлин на ввозимое высокотехнологичное оборудование. Однако, даже если эти меры будут реализованы, значительное снижение общего уровня износа оборудования на российских предприятиях можно ожидать как раз только к 2020 г.

Таким образом, скорее всего, в ближайшие годы нас ожидает увеличение доли иностранных строительных материалов на российском рынке, а также рост цен на материалы, производимые в России, что, несомненно, скажется и на ценах на недвижимость.

Материал подготовлен специалистами консалтинговой компании CONCOL